Bienes

raíces

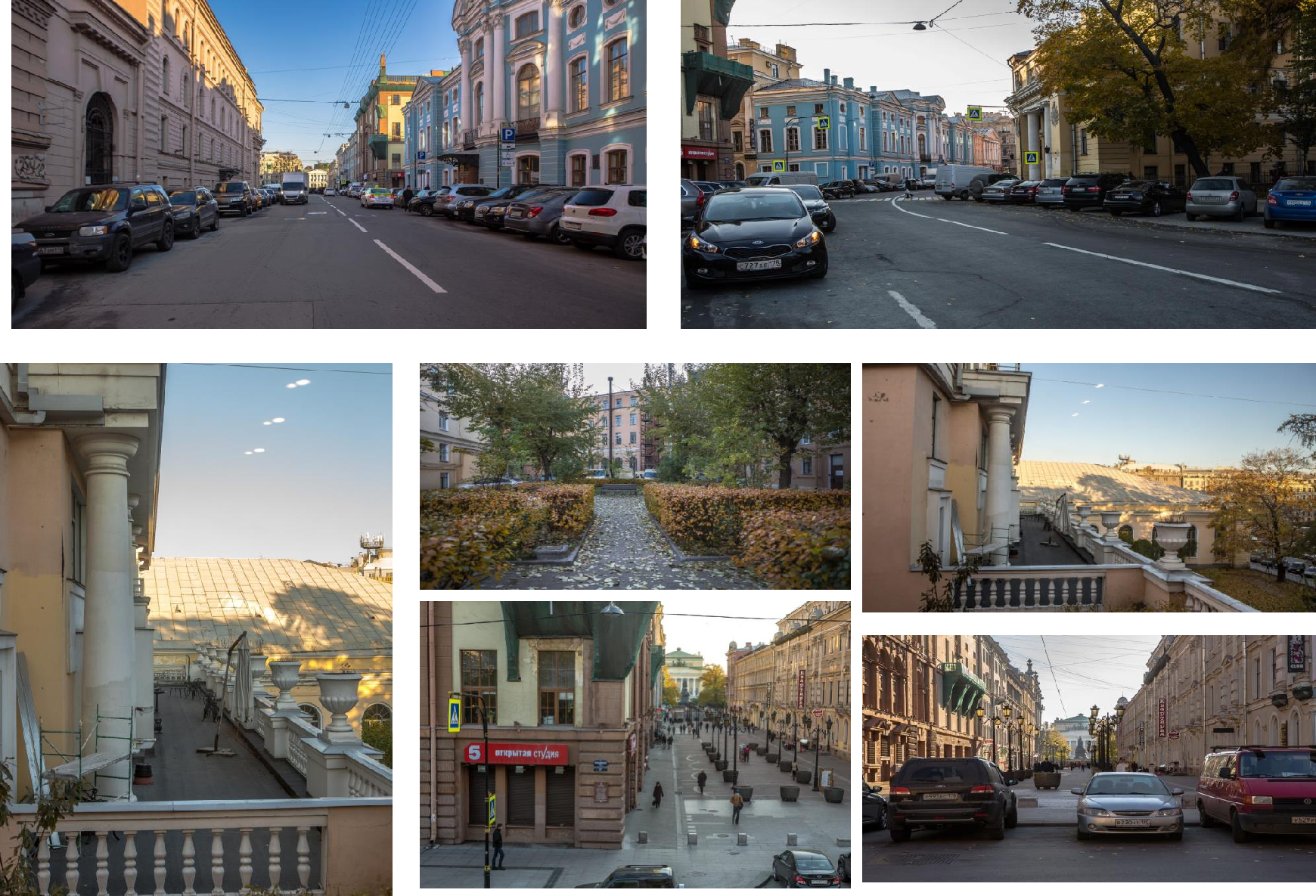

El mercado inmobiliario ruso ha dejado atrás los días en que se ganaba mucho dinero asumiendo grandes riesgos, adoptando en su lugar un modelo mucho más estable y rentable. Con el anterior modelo de mercado, las "burbujas" de inversión se inflaron y estallaron dos veces, afectando a la economía y a la estabilidad social en general de forma muy penosa. De modo que, tras las dificultades que siguieron, el estado ruso se vio obligado a reforzar el control del mercado inmobiliario residencial y a involucrarse más en su planificación. Al manejar los subsidios estatales para los préstamos hipotecarios, apoyar a las empresas de construcción y aumentar el número de mercados inmobiliarios, el estado ruso logra mantener a raya los aumentos bruscos de precios, a pesar de la disminución constante de las tasas hipotecarias. La política del Estado en esta materia tiene por objeto evitar que la vivienda se convierta en un instrumento de inversión especulativo. Esto significa que, aunque el mercado de la vivienda moderna en Rusia es relativamente menos rentable, es más bien estable.

Según las estadísticas, los ingresos de los inmuebles residenciales ascienden a entre el 2,5 y el 3%. Se pueden obtener más beneficios en este mercado invirtiendo inteligentemente en la construcción de nuevos edificios. Algo similar ocurre en otras regiones de Rusia, en las que los precios de la vivienda están subiendo, pero esto es específico de la zona. En el último año, el mercado también experimentó un aumento en la demanda de viviendas de lujo.

Aunque el Estado ruso prácticamente no interfiere en otras áreas del mercado inmobiliario, el mercado de la vivienda las hace más estables. De esta forma, en el sector inmobiliario comercial, las burbujas de la vivienda se han detenido, mientras que el aumento de la actividad comercial y la superación de las sanciones han fomentado una saludable y constante demanda de oficinas, comercios y locales industriales.

En este ámbito, la demanda creciente también se refiere a los bienes inmuebles de lujo y a los locales comerciales modernos y de alta calidad situados en zonas relativamente pequeñas. En Moscú y San Petersburgo los beneficios de los inmuebles comerciales se estiman entre el 5% y el 10%, dependiendo de la ubicación y el propósito de la propiedad.

Sería conveniente estar atento a la construcción de inmuebles comerciales en las ciudades de provincia, que caen en programas estatales que buscan actualizar el paisaje urbano. En vista del rápido crecimiento del turismo extranjero y nacional, la inversión en la construcción de edificios hoteleros en las regiones rusas resulta bastante prometedora. Esto se aplica especialmente a San Petersburgo y a las ciudades de la ruta turística histórica conocida como el "Anillo de Oro", en la que el turismo se desarrolla incluso fuera de temporada. Por ejemplo, en la ciudad de Sergiev Posad, el principal sitio de turismo religioso e histórico cerca de Moscú, se proyecta un déficit de 10.000 habitaciones de hotel para los próximos 5 años.

Inversiones en bonos rusos

Tal como ya habrán advertido, los bonos de préstamo del gobierno ruso no son lo que aparentan a primera vista. Por lo general, la gente pide prestado sólo cuando necesita dinero, pero este no es el caso de Rusia. En primer lugar, debemos hablar sobre los bonos emitidos en moneda extranjera. El Ministerio de Finanzas de Rusia comenzó a planificar la primera emisión de bonos a largo plazo del préstamo estatal en 2010, en el momento en que las finanzas del Estado ruso se encontraban en buen estado, luego de haber superado la crisis financiera de 2008. Sin embargo, algunos cuestionamientos justos fueron dirigidos al Ministerio, preguntando por qué la gente debía pedir prestado dinero con intereses si se veía obligada a utilizar los ingresos de divisas en fondos soberanos. El ministro se encogió de hombros ante los escépticos explicando que Rusia no puede existir aislada para los inversores extranjeros, por lo que Rusia necesita una herramienta financiera que muestre la confianza en la economía nacional. Según él, la concesión de préstamos debía llevarse a cabo en una dimensión segura para el sistema financiero del país. En efecto, todos los préstamos externos representan mucho menos que el oro y las reservas de divisas que hasta ahora se han obtenido.

En 2018 y 2019, el Ministerio de Finanzas de Rusia realizó sólo dos emisiones de bonos del Estado: una con un vencimiento de 1.500 millones de dólares en 2029, colocada por el propio Ministerio al 4,375% anual en marzo de 2018, y una con un vencimiento de 3.000 millones de dólares para 2035 - que se colocó en marzo de 2019 al 5,1% anual. Además, en marzo de 2018, el Ministerio de Finanzas amplió la emisión de eurobonos con vencimiento en 2025 a 750 millones de euros, con un rendimiento del 2,375% anual. En junio de 2019, colocó bonos soberanos adicionales en dólares con vencimiento en 2029 por un monto de 1.500 millones de dólares con un rendimiento del 3,95% anual y eurobonos con vencimiento en 2035, que ascendían a 1.000 millones de dólares con un rendimiento del 4,3% anual.

En lo que respecta a estos hechos, la versión americana de la revista Forbes citó unas palabras muy entusiastas de James Barrineau, el codirector de la división de títulos de deuda de economía emergente de Schroders Investment en Nueva York: "Se volvieron a prueba de balas. Pueden pagar todas sus deudas externas con las reservas del Banco Central. Además, redujeron las tasas de interés. La moneda es muy estable. Y tienen la capacidad financiera de gastar dinero en su propia economía." En efecto, la liberación de estos bonos en el momento más álgido del enfrentamiento por las sanciones tuvo un efecto curioso, la escasez de bonos en moneda rusa hizo que los inversores extranjeros se interesaran por otros productos financieros del país y en la actualidad el 29% de los bonos denominados en la moneda nacional rusa fueron adquiridos por no residentes, lo que fue una de las razones por las que el rublo ruso terminó por fortalecerse.

No obstante, los bonos de los préstamos internos rusos tampoco son lo que parecen. Para el Ministerio de Finanzas y el Banco Central de Rusia, no son una necesidad cuando se trata de reabastecer el presupuesto. En su lugar, actúan como una herramienta para regular la oferta de efectivo con el fin de reducir las presiones inflacionarias, ya que un buen rendimiento de los cupones, así como un déficit de bonos respaldados, permiten que los mecanismos del mercado eliminen la excesiva liquidez.

Los tipos OFZ (acrónimo ruso que significa 'Obligaciones de Préstamo Federal', un bono de préstamo federal con cupón emitido por el gobierno ruso) se subdividen ahora en bonos con un tipo de cupón fijo o variable, a corto, medio o largo plazo, con un valor fáctico o de amortización de la deuda. En 2015, los bonos aparecieron con un valor nominal indexado, el valor nominal del bono se revisa mensualmente en función de la inflación y el índice de precios al consumidor, pagándose a partir del valor nominal revisado un rendimiento de cupón del 2,5%. En 2017, se crearon OFZ especiales para el público en general. Se trata de un tipo de bonos distribuidos a través de bancos con participación estatal.

El rendimiento medio de los bonos de préstamos federales se fijó en el 6% a finales de 2019, manteniendo la dinámica positiva de la moneda nacional de Rusia. Estos bonos pueden convertirse en una herramienta muy atractiva y fiable para los inversores extranjeros, incluso teniendo en cuenta su compra en el mercado secundario.

El mercado de bonos de préstamo federal es una referencia para los cupones de otros tipos de bonos emitidos en Rusia, entre los que se encuentran los bonos de bancos rusos que forman parte del sistema y tienen una participación gubernamental dominante, las compañías de productos básicos afiliadas al Estado y los proyectos de infraestructura con garantías gubernamentales ocultas. En este caso, el rendimiento de los cupones de los bonos puede llegar hasta el 8%.

Por lo tanto, el operador del mercado de bonos expresados en rublos es la Bolsa de Moscú.

La bolsa de valores rusa

El mercado de valores ruso ocupa el segundo lugar en cuanto a la capitalización de los mercados bursátiles mundiales, junto con los de España, Singapur, Arabia Saudita y Tailandia.

Al igual que la propia Rusia, el mercado de valores ruso está lleno de contradicciones. Según Alexei Afanasyevsky -fundador de uno de los mercados de valores de Rusia- la peculiaridad del mercado de valores del país es que no es una herramienta para regular la economía o incluso influir en ella; el Estado ruso tiene herramientas mucho más simples y eficaces para ello.

Por una parte, no permite el desarrollo de los mercados de valores, ya que su capitalización sigue siendo baja. Es evidente que hay una subestimación, pero el mismo factor protege a los mercados de valores de las influencias externas y las tendencias macroeconómicas. Por ejemplo, las estadísticas macroeconómicas de Rusia, como el consumo o el empleo, casi no se ven afectadas por el mercado de valores. Por el contrario, el cese de las negociaciones comerciales entre China y los EE.UU. afecta al mercado ruso, creando una ocasión informativa para las variaciones especulativas a corto plazo. Ahora bien, no se puede decir que el mercado de valores se haya degradado, pues sigue siendo un instrumento eficaz para el endeudamiento y la rentabilidad de las empresas.

Para ilustrar estas contradicciones, el mercado bursátil ruso se caracteriza por tener unos indicadores de valor bajos en relación con el PIB del país - 40% - y una alta rentabilidad del propio mercado. Desde enero de 2017, los índices del mercado ruso han mostrado una tendencia al alza en general. En 2019, alcanzaron máximos históricos y muestran una rentabilidad del 27% por delante de los mercados de Alemania (26%), Francia (24%) y los Estados Unidos (23%).

A finales de 2019, los mercados bursátiles rusos ocuparon el primer lugar en lo que respecta a la obtención de beneficios y a la estimación de los plazos de amortización de las inversiones, lo que, unido a una elevada rentabilidad de los dividendos, significa que el mercado bursátil ruso tiene un importante potencial de crecimiento a largo plazo partiendo de los valores actuales. Las acciones más rentables negociadas en el mercado de valores ruso mostraron un crecimiento del 50 al 70% (acciones de empresas de productos básicos). También se registraron altos niveles de rentabilidad, de alrededor del 30%, en las acciones de las áreas financieras y de la tecnología de la información. Los dividendos de las acciones más fiables del mercado ruso que funcionan tanto como acciones como bonos están en el rango del 8-10%, aunque también hay activos de valor bastante fiables con un ingreso del 15%.

El mayor exponente del mercado bursátil ruso es la Bolsa de Moscú, que, tras fusionarse con la Bolsa Rusa de Productos Básicos y Materias Primas, combinó todos los mercados bursátiles y monetarios. Un actor menos importante es la Bolsa de San Petersburgo, sin embargo, ambas bolsas ofrecen una amplia gama de servicios de intercambio tanto para los licitadores como para los emisores de acciones. Los oferentes en la Federación de Rusia sólo pueden ser organizaciones o personas cualificadas autorizadas por el Banco Central de la Federación de Rusia, que expide licencias para actividades de corretaje, actividades de intermediación y actividades de gestión de valores.

A modo de conclusión, si se toma un momento para estudiar el análisis bursátil de los últimos cinco años, verá que el mercado ruso se encuentra entre los líderes de los mercados bursátiles mundiales, desde el punto de vista del riesgo relativo y las pautas de rendimiento sobre las inversiones. Todo esto pone de manifiesto, como se mencionó anteriormente, los objetivos de Rusia en cuanto a liderazgo, riqueza y seguridad.

.webp.small.WebP)

.webp.small.WebP)

.webp.small.WebP)

.webp.small.WebP)

.webp.small.WebP)

.webp.small.WebP)

.webp.small.WebP)

.webp.small.WebP)